XMTrading(XM)を含め、FXで獲得した利益には税金がかかるので、確定申告をする必要があります。

海外FXと国内FXでは税区分がそれぞれ異なり、課税方法も違うので注意が必要です。

今回は海外FXで得た利益を確定申告したい方に向け、確定申告の方法を解説します。

そもそも確定申告とは?

所得とは、1月1日から12月31日までの1年間で得たすべての収入から必要経費を差し引いたものです。

所得額によって、所得税、住民税や健康保険料など、納税額が決まります。

所得にかかる税金を計算した上で税務署にその内訳を説明する書類を提出し、所得税を納めます。

XMだけでなく海外FXで利益を得た方は個人事業主も給与所得者も確定申告が必要です。

個人事業主

個人事業主は売り上げや経費などの収支や控除額などを確定させるために、ご自身で所得税額の計算や申告をする必要があります。

個人事業主の所得は、収入から経費を引いた金額になります。

給与所得者

サラリーマンや公務員は給与所得者にあたり、勤務先で年末調整の手続きをしてもらえます。

源泉徴収という形で給料から天引きされて税金を支払っており、自分で確定申告する必要がありません。

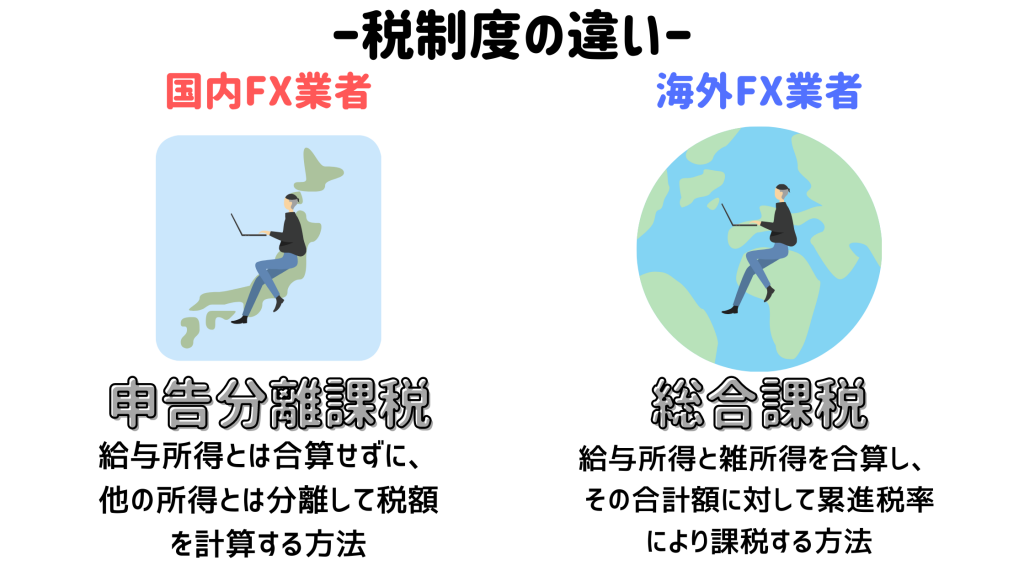

国内FXと海外FXでは適用される税制度が異なる

FXの利益に対する課税方法は、国内FXと海外FXで異なるので注意が必要です。

国内FXと海外FXで適用される税制度の違い

国内FXの利益には「申告分離課税」が適用され、海外FXの利益には「総合課税」が適用されます。

・申告分離課税の雑所得

・税率は一律20.315%(所得税15%+復興特別所得税0.315%(15%×2.1%)+住民税5%)

■海外FXの場合

・総合課税の雑所得(累進課税)

・税率は所得に応じて15%~55%(所得税5%〜45%+住民税10%)+復興特別所得税※

※復興特別所得税=所得税額×2.1%

国内FXと海外FXはどちらも雑所得ですが、かかる税率が大きく変わってくるのです。

国内FXと海外FXを両方トレードしている場合は、双方の損益合算はできない。

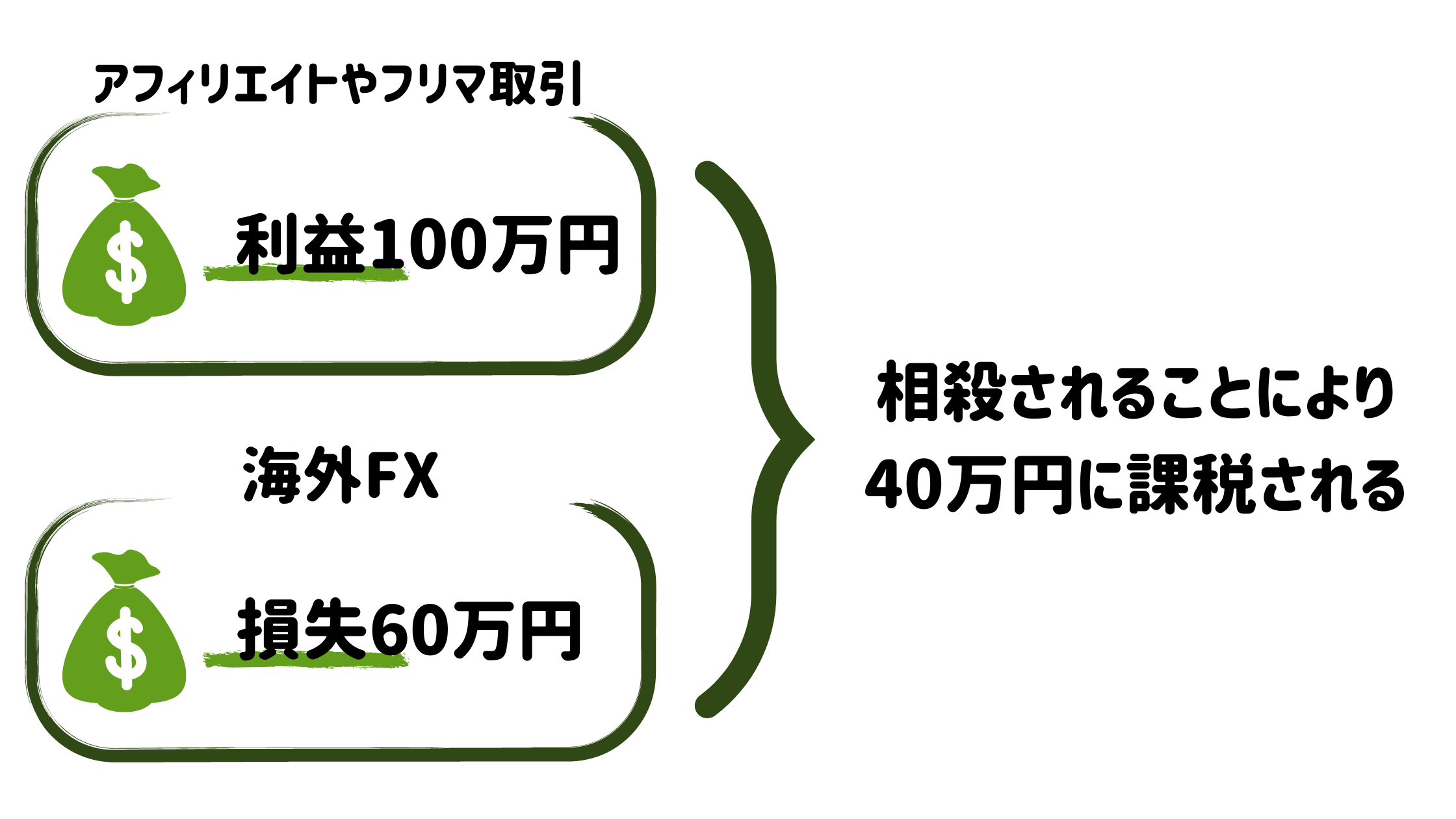

しかし、XM以外にも複数の海外FX口座での利益がある場合や、仮想通貨、バイナリーオプションやアフィリエイトなど、同じ税区分同士なら損益を通算することができる。

FXでの利益が課税されるタイミングはいつ?

課税されるタイミングは国内FXと海外FXで変わりはなく、ポジションを決済して利益が確定した時です。

つまり、ポジションを保有しているときに発生する含み益損は課税の対象外です。

またXMのボーナスは基本的に出金できないため、課税の対象にはなりません。

海外FXの累進課税について

上述したように、海外FXでの利益分には「累進課税」が適用されています。

XMでの利益が増えれば増えるほど税率は上がり、控除金額も上がる仕組みです。

▼所得金額に対する所得税率と控除額

| 所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円~330万円 | 10% | 97,500円 |

| 330万円~695万円 | 20% | 427,500円 |

| 695万円~900万円 | 23% | 636,000円 |

| 900万円~1800万円 | 33% | 1,536,000円 |

| 1800万円~4000万円 | 40% | 2,796,000円 |

| 4000万円以上 | 45% | 4,796,000円 |

※所得税に加え、住民税10%と復興特別所得税(所得税×2.1%)がそれぞれかかります。

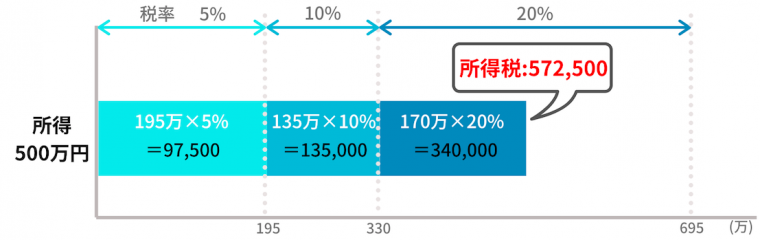

海外FXで500万円の所得を獲得した場合を例に見てみましょう。

「所得額」×「税率」-「控除額」で所得税額が決定します。

➡︎500万×20%-427,500(控除額)=572,500円が所得税として徴収されます。

「控除額」欄の金額は控除ではなく、累進課税の計算を簡単にするための数字と考えましょう。

195万以下は5%、195~330万円は10%、330~500万円は20%というように分けて所得税が徴収される。

➡︎(195万×5%)+(135万×10%)+(170万×20%)=572,500円が所得税として徴収されます。

このように分けて課税する場合と、まとめて課税した後に控除する場合の所得税額は結果的に同じになります。

また、海外FXは総合課税の「雑所得」に分類されています。

その他に、仮想通貨、バイナリーオプションやアフィリエイトからの所得も総合課税の雑所得に含まれます。

以下のどれにも属さない場合、雑所得となります。

・給与所得(勤務先から受け取る給料)

・事業所得(個人事業主や経営者)

・不動産所得・利子所得(源泉分離課税に該当しないもの)

・配当所得(源泉分離課税に該当しないもの)

・譲渡所得(株式・建物・土地を除くもの)

・退職所得

・一時所得

・山林所得

XM利用者で確定申告が必要な人は?

海外FXでの取引で得た利益は、自身で確定申告をして税金を納める義務があります。

しかし、XMで口座を保有するすべての人が確定申告をする必要があるというわけではありません。

では、海外FXでトレードする人で確定申告をする必要があるのはどのような人なのでしょうか。

まず、所得者は給与所得者と非給与所得者の2つに分けられます。

所得の合計額により納税の必要があるかが決まり、その条件金額は給与所得者と非給与所得者で違います。

海外FXでの利益に対し税金を納める必要があるのは、以下の条件に該当する方です。

海外FX取引において税金を納める必要のある人

・給料以外の所得が、年間20万円以上ある給与所得者

・年間すべての所得合計が38万円以上ある非給与所得者

つまり、XMを含む海外FXで一定額以上を稼ぐ人のみ確定申告をし、所得税を納める必要があるのです。

また、確定申告の期間は2月16日~3月15日ですので、早めにご自身の所得を把握しておきましょう。

サラリーマンの場合

サラリーマンなどの給与所得者は、海外FXでの利益が年間20万円以上ある場合に確定申告が必要です。

給与所得者 計算例)

(-)損失 50万円

(-)経費 35万円

(=)所得 15万円(20万円未満)

→課税対象外

(-)損失 40万円

(-)経費 35万円

(=)所得 25万円(20万円以上)

→課税対象

課税対象であれば確定申告が必要です。

会社からもらう源泉徴収票は確定申告時に必要となりますので大切に保管しておきましょう。

個人事業主の場合

個人事業主は非給与所得者としてみなされます。

非給与所得者の方は、海外FXでの年間利益が38万円以上の場合に確定申告が必要になります。

非給与所得者 計算例)

(-)損失 50万円

(-)経費 35万円

(=)所得 15万円(38万円未満)

→課税対象外

(-)損失 20万円

(-)経費 35万円

(=)所得 45万円(38万円以上)

→課税対象

公的年金等に係る雑所得がある場合

公的年金における収入が400万円以上で、海外FXの収益が年間20万円以上の方は確定申告の必要があります。

もちろん、以上の条件に該当しない方は確定申告の必要はありません。

XMで取引を行っている方は、自分が確定申告する必要があるのか確認してみましょう。

海外移住者も課税の対象?

海外在住者が獲得した利益に対しては、所在地国の課税制度が適用されます。

海外には税率を低く設定し、他国の企業や個人を呼び込む「タックスヘイブン」と呼ばれる国や地域があります。

日本国内であれば本来、個人所得に対し最高45%の税金が課されます。

しかし、タックスヘイブンであるシンガポールの所得税率は最高22%、香港の場合は最高17%と、日本の半分以下であるため、近年では節税を目的にこれらの国に移住する人が増えてきています。

ただし注意するべきなのは、非居住者となるボーダーラインです。

所得税法によると、「居住者とは国内に住所を有し、又は現在まで引き続き1年以上居所を有する個人のこと、そして非居住者とは、居住者以外の個人」と定義しています。

納税額は移住先国の税法によって異なるので、税理士などの専門家に相談しましょう。

XMの利益に対する納税額の計算方法

XMは海外FXですので、納税額の計算方法は総合課税となっています。

総合課税は、XMでの利益以外にも給与や副業など該当する全ての所得を合算した上で税額を算出します。

総合課税の納税額は下記の4つの手順に従って計算をします。

総合課税の納税額計算方法

①年間の個人収入金額を算出する

総合課税に該当する所得金額を合計する(給与や副業)

②個人所得を算出する

「年間の個人収入金額-必要経費」=個人所得

③課税所得額を算出する

個人所得-各種所得控除額(生命保険や国民年金など)=課税所得額

④納税額を算出する

(課税所得額×税率)-控除額+特別復興所得税※=納税額

※2013年より2037年までは、従来の納税額に追加で復興特別所得税を納める必要があります。

復興特別所得税=所得税額×2.1%

海外FXに関わる必要経費を申告すると納税額が減額され、節税対策になります。

海外FX取引で必要経費として計上できるもの

XMでの取引に必要なものは必要経費として計上することができます。

ただし、あくまでも経費かどうかを判断するのは税務署になります。

海外FX取引で必要経費として計上できる可能性があるもの

・海外FX取引に関する本や雑誌、情報商材

・日経新聞や為替関連専門の新聞

・セミナーやコンサルタント費用(交通費も計上可)

・取引に使用する自動売買EA

・VPS(バーチャル・プライベート・サーバー)費用

・パソコン代(使用する割合に応じて)、ソフトウェア費用

・FX取引専用のスマホ代金、通信費

・FXの取引時に使用する文房具、事務用品

・海外FXの口座に入金するときに発生する海外送金手数料

トレードに必要なインターネットプロバイダー料金、電話料金、通信費、光熱費は、どれくらい海外FXに使っているかの割合(按分)で試算します。

按分割合は自己申告となりますが、ある程度は認められる傾向にあります。

毎日スマホでトレードしていれば、10%~20%ほどを経費として落とすことが可能です。

FXで使用した経費の領収書は添付が必要になる場合があるので保管しておくようにしてください。

取引手数料は必要経費として計上できないの?

取引手数料やスプレッドは、FX業者に支払っている取引コストであるため、必要経費と考えられます。

しかし、それらを必要経費として計上することはできません。

なぜなら、口座の取引履歴に反映された取引の損益は、すでに取引手数料やスプレッドを差し引いた金額になっているからです。

そのため、その損益から新たに取引手数料やスプレッドを計上してしまうと、二重に計上されることになってしまうのです。

生命保険料などの控除について

生命保険や個人年金などは保険料の額によって、控除額が変わります。

サラリーマンの方は毎年会社に控除証明書を提出していると思います。

年末調整の紙に「控除額」が記載されているはずです。

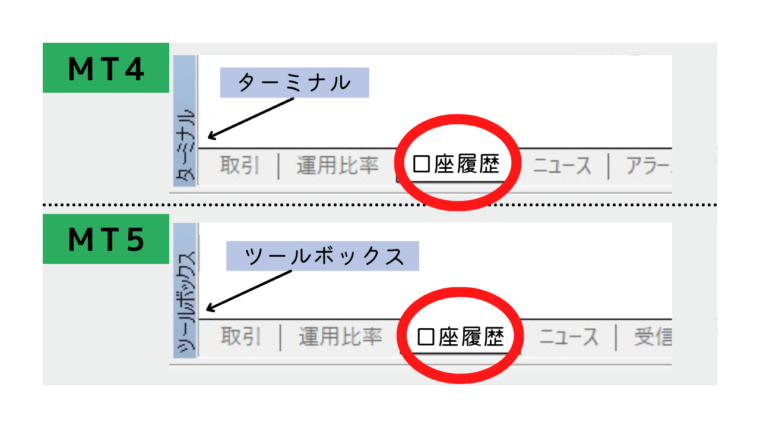

年間取引報告書から1年間の利益を調べる

XMの年間取引報告書は、MT4/MT5からダウンロードできます。

では、ダウンロードの手順を一つずつ見ていきましょう。

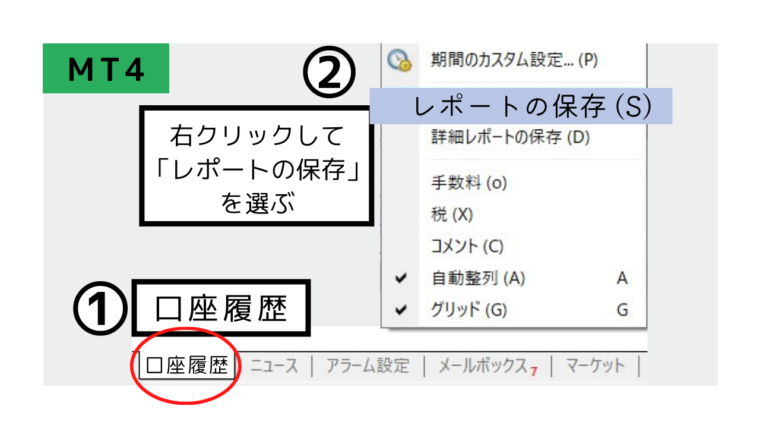

STEP1: MT4/5のターミナルウィンドウから口座履歴をクリック

MT4/5を開き、下の「ターミナルウィンドウ」から「口座履歴」をクリックします。

MT5は「ツールボックス」という表示になっています。

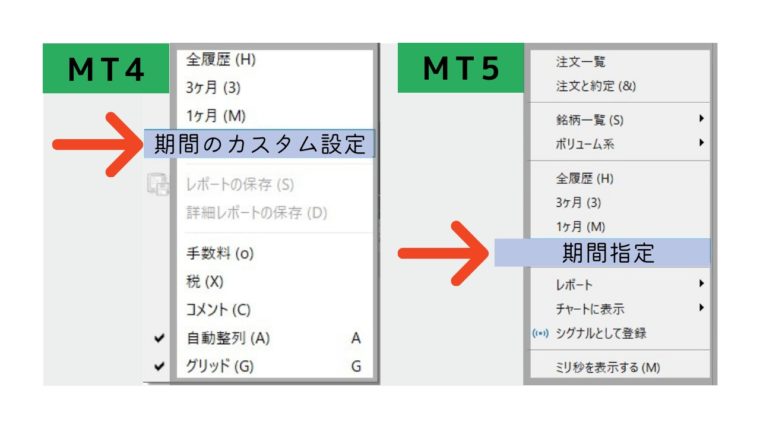

STEP2: メニューを開き、期間のカスタム設定をクリック

「ターミナルウィンドウ」のどこかで右クリックをするとメニューが出てきます。

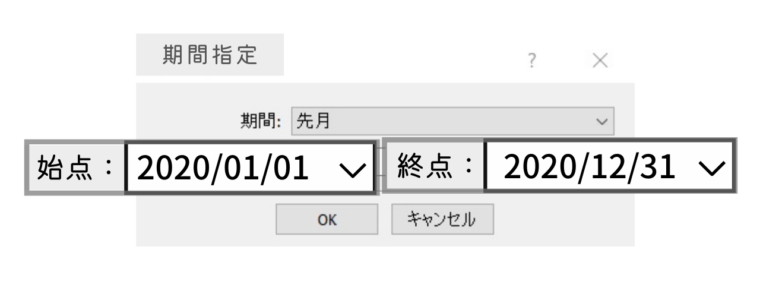

MT4の場合は「期間のカスタム設定」を、MT5の場合は「期間指定」をクリックします。

STEP3: 期間を前年の1月1日~12月31日に設定

期間のカスタム画面には「開始」と「終了」があるので、そこに期間を入力します。

期間は1月1日~12月31日で設定します。

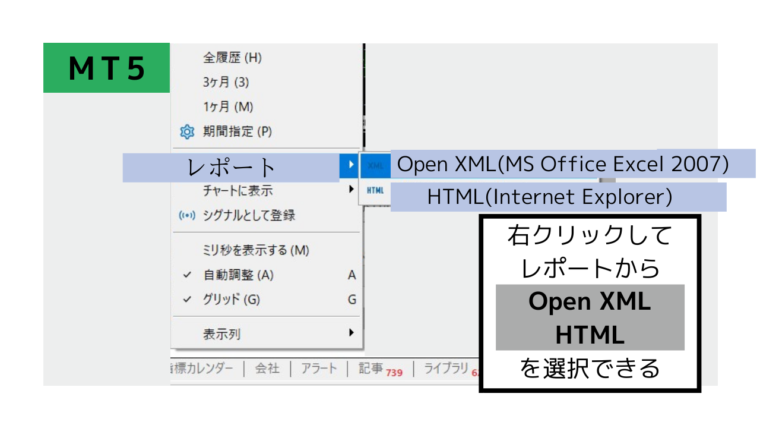

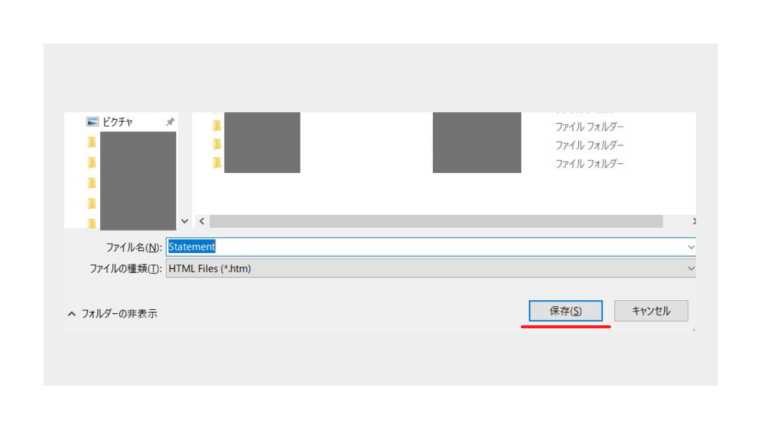

STEP4: 右クリックでレポートを保存

STEP5: 年間取引報告書が発行される

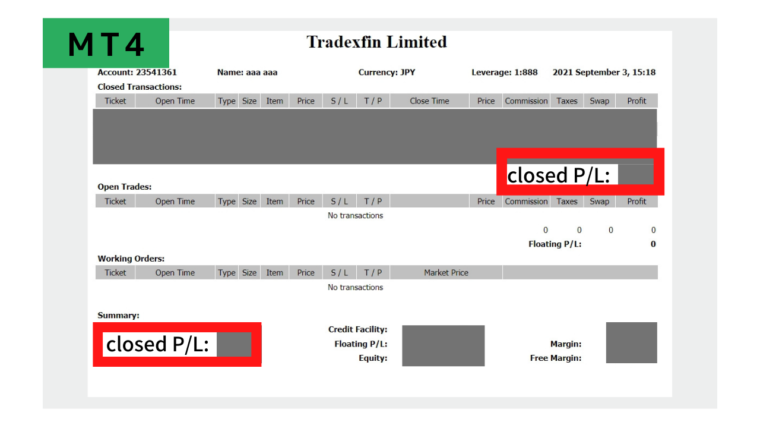

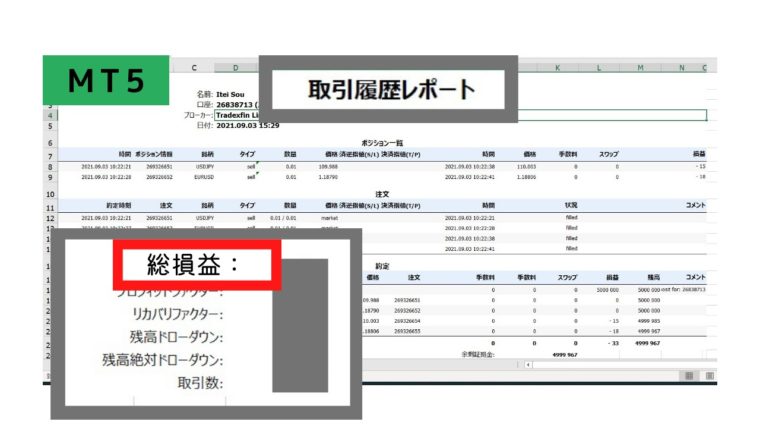

レポートの保存をするとファイルが作られ、このような年間取引報告書が表示されます。

年間取引報告書は確定申告書に添付できる書類となります。

これを印刷したり、パソコン内に保存して保管しておきましょう。

するとMT4/MT5で以下のような年間取引報告書が保存されます。

MT4の場合、年間取引報告書の下部に「closed P/L」という部分に数字があり、この部分に選択したXM口座の年間の損益が表示されます。

MT5の場合は「総損益」と書かれており、MT4と違うことに注意しましょう。

外貨建ての口座を使っている場合、取引ごとの損益をその日の為替レートで計算しなければなりません。

1年間毎日損益を計算しなければならないので、普段から計算をしてないと確定申告で慌てることになります。

税理士などに依頼せず自分で確定申告をする場合、円口座を使う方が望ましいです。

XMの利益を確定申告する前に知っておくべき4つのポイント

XMで得た利益を確定申告をする前に確認しておくべき4つのポイントがあるので見ていきましょう。

① XMで複数口座を持っている場合はまとめて確定申告

XMで複数口座を持っている場合は、全ての口座が課税対象になるのでまとめて確定申告をします。

全口座の年間収益の計算が必要で、申告漏れがあれば追徴課税が課される場合があるので注意しましょう。

EA(自動売買)のプログラムに合わせて口座を分けている場合などは早めに準備をしましょう。

② XMを含む海外FXと国内FXは別々に課税

XMなどの海外FXと国内FXの両方の利益があった場合でも、それぞれの税区分が異なるのでまとめて課税することはできません。

どちらも「雑所得」と区分されますが、国内FXには申告分離課税、海外FXには総合課税が適用されます。

例1)

・海外FX:100万円の利益

・国内FX:120万円の損失

➡︎適用される税制度が異なるため合計はマイナスですが、海外FXの利益分に納税義務が発生。

FX以外にも雑所得があり、同じカテゴリーに属する所得である場合は、損益を合算することができます。

例えば、アフィリエイト、仮想通貨などが、海外FXと同じ総合課税の雑所得にあたります。

例2)

・海外FX:50万円の利益

・バイナリーオプション:20万円の損失

➡︎合算できるので、総合課税の年間利益は30万円。

③ XMのボーナスは所得に含まれない

受け取るボーナスは証拠金として使用できますが、出金ができないため所得には含まれません。

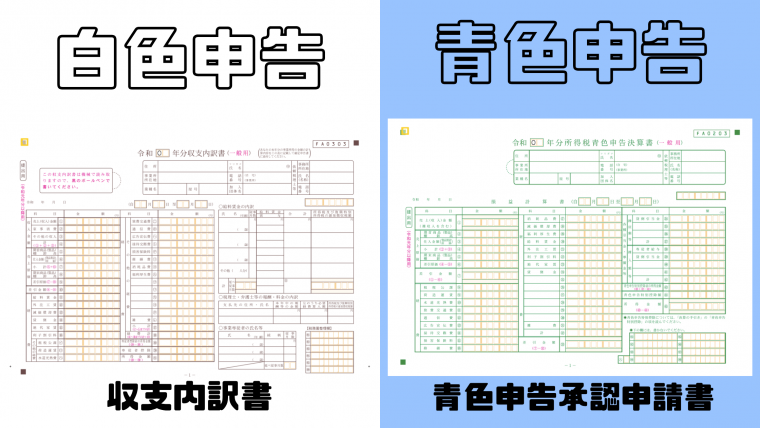

④ 確定申告の申請には白色と青色の2種類がある

確定申告には、簡易式の白色申告と特別控除が受けられる青色申告の2種類があります。

ここからは、その2つの確定申告の種類について解説していきます。

青色申告とは

青色申告ができるのは、事業所得、不動産所得、山林所得のいずれかの所得があり、事前に提出する青色申告承認申請書が承認された個人事業主です。

青色申告の最大のメリットは、10万円と65万円の特別控除が受けられることです。

白色申告よりも複雑で記帳の難しさがデメリットですが、節税効果は高いです。

FXを事業として行っている個人事業主ならば、申告することができます。

白色申告とは

白色申告は、青色申告の申請をしていない事業者が行う確定申告です。

白色申告は簡単な帳簿付けで確定申告ができ、事前申請の必要がありませんが、特別控除を受けることができません。

青色申告申請書の提出は初回のみで、2回目以降は提出の必要はありません。

XM利用者の確定申告に必要な書類

確定申告の時期が近づいてきたら、以下の資料を準備し始めましょう。

・マイナンバーカード(ない場合は身元が確認できる書類)

・印章

・源泉徴収票(給与所得者のみ)

・各種控除を受けるための証明書(社会保険料の控除証明・医療費の領収書・住宅ローン控除を受けるための証明書など)

所得控除は、全部で14種類あります。

控除を受ける場合、支払金額の記入が必要になるので「控除証明書※」を用意してください。

※控除証明書は確定申告をする前年の12月に自宅に発送されます。もし手元にない方は、機関に問い合わせましょう。

・年間取引報告書(年間損益報告書)

・XMの取引に関する経費の領収書

年間取引報告書や経費の領収書の提出義務はないですが、用意しておくと手続きがスムーズです。

XMでの年間取引履歴のダウンロード方法はこちらをご覧ください。

確定申告では利益から経費を差し引いた金額が課税の対象になります。

節税方法の一つですので、取引でかかった経費に関する領収書は保管しておくようにしましょう。

確定申告の方法は電子申請と書類申請の2つ

確定申告の方法には、手書きの「書類申請」と国税庁ホームページから行う「電子申請」の2つがあります。

電子申請は面倒な税金などの計算を自動で行ってくれるのでおすすめです。

どちらも内容は同じですので、自分に合った申請方法を選びましょう。

申告方法についてわからない点は、税務署に問い合わせてみましょう。

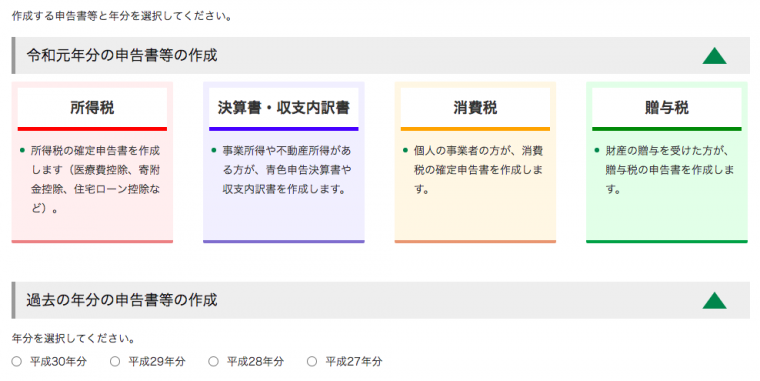

ホームページでの確定申告の手順と書き方

ここからは、国税庁の公式サイトから海外FXの確定申告する手順と方法を見ていきます。

確定申告の手順は以下の通りです。

2)作成方法の選択

3)税務署への提出方法を選択

4)作成する申告書の選択

5)申告書を提出

STEP1: 入力に必要な書類の準備

源泉徴収票など、各種控除を受けるために必要な証明書や確定申告に必要な資料を前もって準備しておきます。

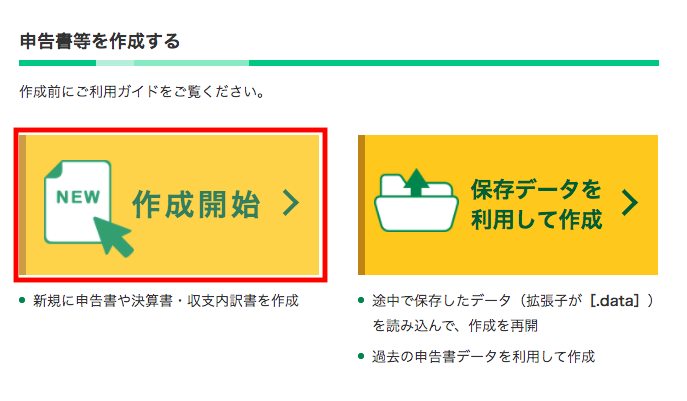

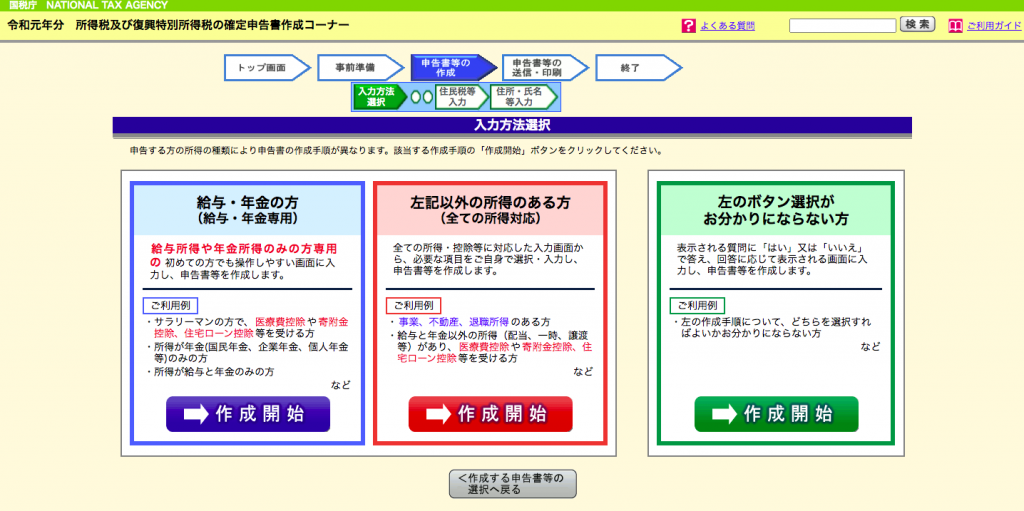

STEP2: 作成方法の選択

国税庁の公式サイトから「確定申告書等作成コーナーはこちら」をクリックします。

サイト内では、確定申告書等作成コーナーの利用方法も詳しく説明されています。

「作成開始」をクリックし、作成を開始します。

過去に利用したことのある方は、その際に入力した情報を利用して申告書を作成できます。

STEP3: 税務署への提出方法を選択

提出方法は、e-Taxで提出する2つの方法と、印刷して書面で提出する方法のうちから1つ選択できます。

→「e-Taxで提出する」の「マイナンバー方式」か「ID・パスワード方式」のどちらかを選択。

【マイナンバー方式】

マイナンバーカードとICカードリーダライタを利用してe-Taxを行う方法。

ID・パスワード方式の届出完了通知に記載されたe-Tax用ID・パスワードを利用しe-Taxを行う方法。

マイナンバーカードとICカードリーダライタは不要。

ID・パスワード方式の届出完了通知の発行は、税務署で行う方法と自宅で行う方法がある。

→「印刷して書面で提出」を選択。

STEP4: 作成する申告書を選択

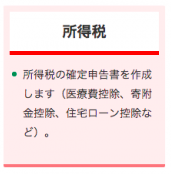

作成したい書類を選択しましょう。

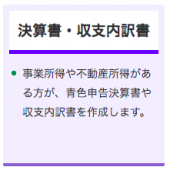

所得税の申告書を作成したい場合、事業所得・不動産所得があるかないかで必要な書類が変わってきます。

決算書・収支内訳書を作成後、データを引き継ぎいで所得税の確定申告書を作成します。

所得税の確定申告書のみを作成します。

書類を選択すると資料を作成することが出来ます。

表示内容に従って、個人情報を入力していきましょう。

STEP5: 申告書を提出

→申告書等はデータで送信し、必要な場合だけ添付書類を税務署に郵送、または持参して提出します。

→印刷した申告書等と提出書類を税務署に郵送、または持参して提出します。

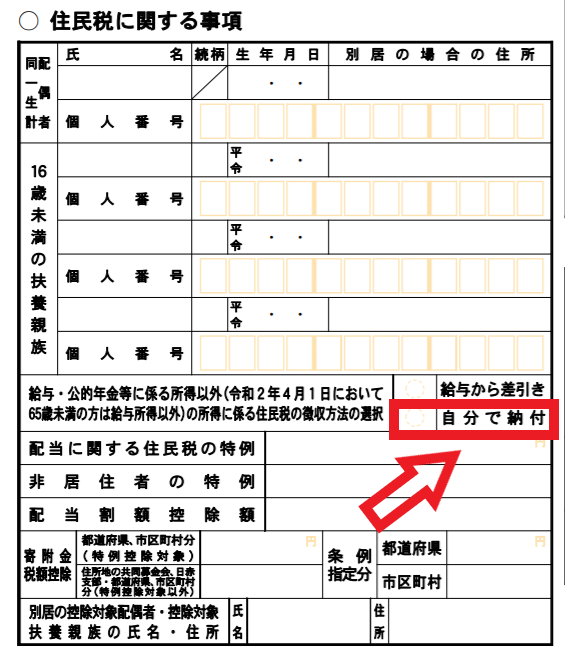

※「給与からの差引き」にチェックした場合、確定申告した年の住民税の額が会社に伝わります。知られたくない場合は「自分で納付」を選択しましょう。

また、確定申告で計上した経費に関する領収書の提出は必要ないですが、保管しておく必要があります。

税務署が経費の過剰計上を疑った際に、領収書の提出を求められる場合があります。

確定申告の内容に間違いがあっても、税務署から内訳の開示が必要と言われたときに訂正すれば問題ありません。

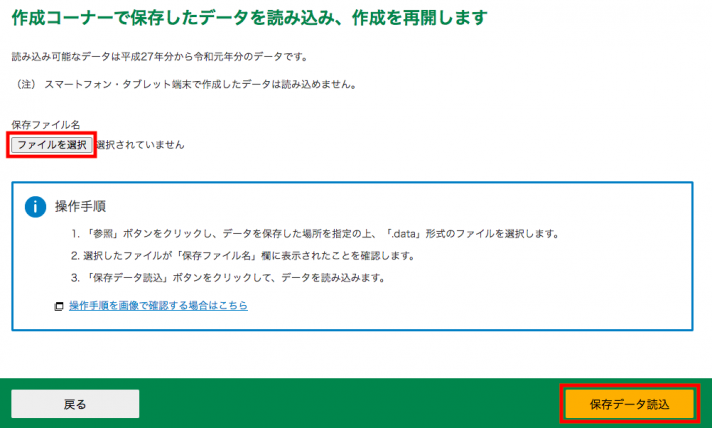

申告書の作成を中断、再開したい場合

作成を中断するときはまず、入力途中のデータをダウンロードします。

申告書作成画面の下部にある「入力データを一時保存する」ボタンをクリックします。

続いて「入力中のデータをダウンロードする」をクリックすると、入力した内容がデータ「.data」としてダウンロードされるのでパソコンに保存しましょう。

作成を再開したいときは、トップ画面で「保存データを利用して作成」をクリックします。

次に「作成再開」を選択します。

作成コーナーで保存したデータを選択し、読み込みます。

読み込みが完了すれば、作成を再開することができます。

XMのを含む海外FXの納税方法

納税方法は以下のように多数あるので、自分にあった方法を選びましょう。

・クレジットカード

・コンビニ(コンビニ納税できる金額は30万円以内)

・金融機関や税務署の窓口

・e-Tax

・ネットバンキング

・振替納税

※住民税で「自分で納付」を選択した場合は、6月中旬頃に住民税の納付書が郵送されます。

確定申告の期間

確定申告期間は収入があった翌年の2月16日〜3月15日です。

また、2021年(令和3年)は新型コロナウイルスの影響により2022年4月15日まで、申告期間が延長されました。

期限である3月15日までに確定申告書を作成し、最寄りの税務署に提出しなければなりません。

期限を過ぎてしまっても、過去5年間までの確定申告書は受理してもらえます。

ただしこの場合は期限後申告として扱われ、最高14.6%の延滞税を課される可能性があるので注意が必要です。

確定申告が遅れた場合の罰則例

・無申告加算税→最高20%

・延滞税→最高14.6%

・悪質な場合→刑事告発になる

コロナウイルスの影響により申告期間が1か月延長されるように、災害などやむを得ない理由がある場合は、特例として申告期限が延長が認められるケースもあります。

確定申告の時期はどの税務署も混雑しますので、お早めの申告をおすすめします。

XMで得た利益を出金しなくても税金がかかる?

FXで利益が出たけど、出金しなければ課税対象にならないんじゃ?

XMに限らず海外FXで得た利益は全て課税対象ですよ!

FXでの利益が課税されるタイミングはいつ?でも記載しましたが、課税されるタイミングはポジションを決済して利益が発生した時です。

出金するか否かに関わらず、ポジションを決済してプラスになった瞬間に税金がかかる仕組みです。

出金せずに証拠金として残しておいても、税務署が追跡調査をすればすぐにバレます。

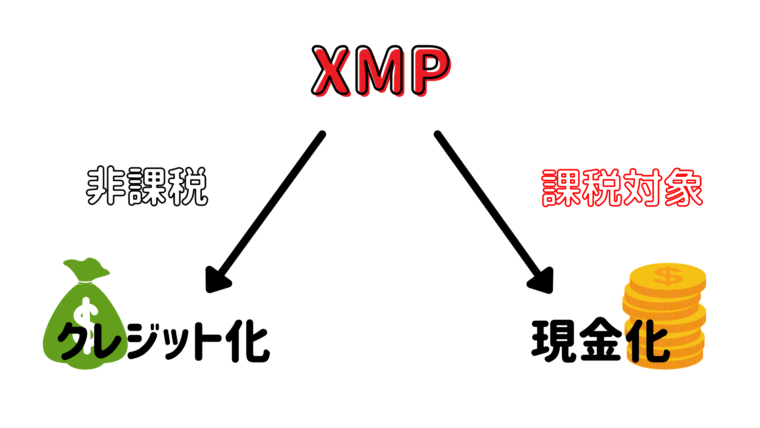

XMPの現金化も課税対象

XMPとはXM独自のポイント制度で、取引するたびに貯まっていきクレジットや現金に交換することができます。

XMPは現金化すると現金としての扱いになるので、課税対象となります。

現金化したXMPはFXで得た利益と同じように計上します。

クレジット化した場合は課税対象にはなりません。

XMで利益を確定申告しないとどうなる?

利益が出ているのに確定申告をしなかったり、所得を隠した場合、未納金分の支払いと無申告課税が発生します。

国税庁は海外の銀行に個人の口座情報を問い合わせることができるので、海外送金を正確に把握しています。

税金から逃れることはできず、脱税が発覚すると重い罰則が科せられてしまいます。

また、納税申告書の内容を仮装したり隠ぺいしたと判断された場合は重加算税が課されます。

最悪の場合、逮捕される可能性もあるので申告は正しく行いましょう。

XMでの税金については以下の記事でも詳しく解説をしていますので、併せてご覧ください。

「海外FXで利益を出した分は脱税してもバレないだろう…」とお考えではないですか? 結論から言うと、XMを含む海外FXでの脱税はほとんどのケースで犯行の足がつきます。この記事では、XMを含む海外FXで脱税ができない理由とその仕組みについて詳しくご紹介します。

海外FXでの節税対策

以下の方法を行うと所得税額の控除を受けることができ、節税対策になります。

①必要経費を正しく計上する

海外FXに関わる必要経費を申告すれば、所得税額が減額されます。

FX関連の領収書は、添付が必要になる場合があるので捨てないで大切に保管しておきましょう。

②各種控除制度を利用する

社会保険料控除や医療控除などの控除制度を活用して、所得税や住民税の還付・控除を受けましょう。

地方自治体に寄附する「ふるさと納税」は、確定申告することによって所得税の還付を受けることができます。

毎月一定額を積み立てる金融商品「iDeCo(個人確定拠出年金)」は掛金全額が所得控除の対象です。

※運用資産は60歳になるまで引き出すことができません。

損失が出た場合も確定申告で節税になる

海外FXは総合課税の雑所得に分類されます。

同じ総合課税の雑所得の中で、利益と損失がある場合、損益を通算して課税金額を減らすことができます。

FX以外の雑所得がある方はFXをすることで節税することも可能です。

配当金も控除の対象になる

配当金を受け取った場合は、支払元が国内か海外かによって税務上の取り扱いが異なります。

国内の法人から配当金を受け取った場合は、配当金控除を受けることができます。

これは、支払う側と受け取る側の二重課税を調節するためのものです。

それに対し、海外の法人から受け取る配当金については、配当金控除を受け取ることができません。

ただし、外国で源泉徴収された場合には、確定申告において外国税額控除の適用を受けることができます。

外国税額控除について

外国税額控除は、日本と海外の二重課税を調節するための制度で、申告分離課税、配当所得(総合課税)のどちらを申告した場合でも、適用が認められるようになっています。

海外で源泉徴収された分は、確定申告することによって、支払った所得税から還付されます。

外国税額控除額の計算式は以下のようになっています。

※その年分の国外所得金額とは、総合課税に係る所得だけでなく、分離課税にかかる譲渡所得や退職所得を合計した金額

控除を受けられることは非常にお得なことです。

配当金を受け取っている方は、確定申告を行う際に外国税額控除が適用されることを覚えておきましょう。

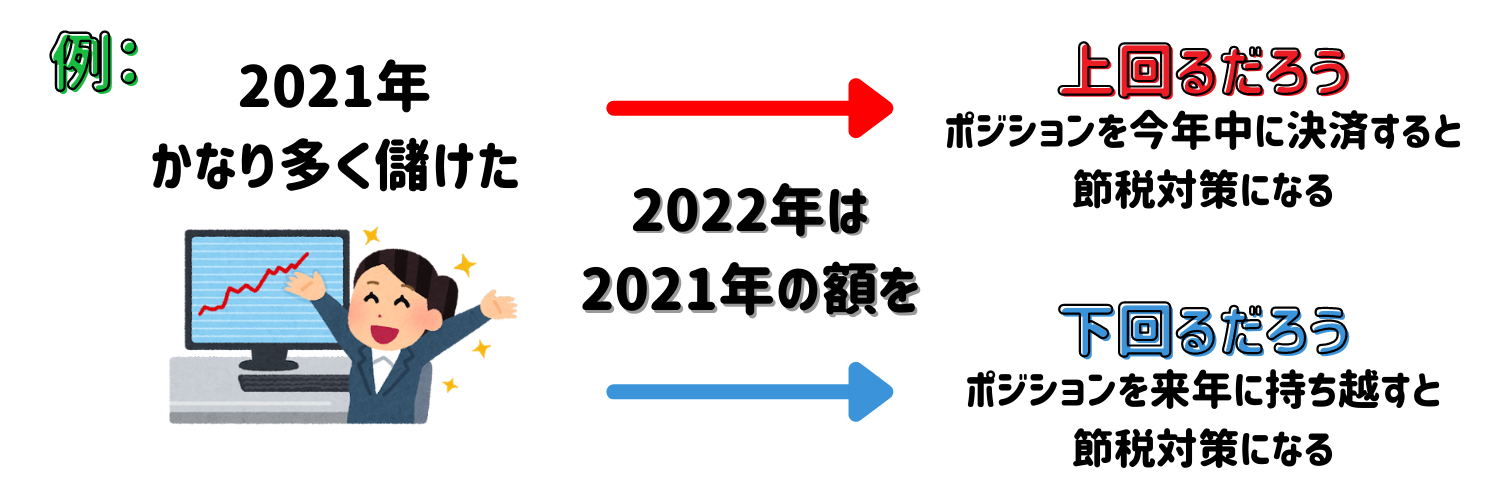

年末ポジションの持ち越し

節税対策の一つに、年末に保有しているポジションを年明けに持ち越しというやり方があります。

年末ポジションの持ち越しとは、年末までに保有しているポジションを年明けに決済して、翌年に回すことを指しています。

図を見ながら一緒に見ていきましょう。

翌年に今年分を超える可能性がない人はポジションを持ち越して来年分に回すと節税になる可能性が高いです。

反対に、翌年に今年稼いだ分よりもっと多く稼ぐ予定の人は今年中に決済すると節税になる可能性があります。

しかし来年どれだけ稼げるのかは誰にも分からないので、自分が損をしない方を選ぶようにしましょう。

また、ポジションを持ち越すことは危険性を伴うので、注意が必要です。

まとめ

XMを含む海外FXで獲得した利益がある一定の金額に達した場合、納税の義務が発生します。

給与所得のあるサラリーマンの場合も、会社の年末調整とは別に確定申告をして納付を行う必要があります。

確定申告は手間がかかる作業ですが、必ず行うようにしましょう。

今回ご紹介した節税対策も、ぜひ活用してみてください。

筆者:海外FXラボ編集部

海外FXの仕組みや業者の特徴をわかりやすくご紹介。

初心者も安心して利用できるコンテンツを目指して、口座開設方法、トレード手法などを徹底解説!

最新情報を随時更新、キャンペーン情報なども発信中。