FXを取引するうえで欠かせないツールとなっているテクニカル分析。

しかしFX初心者にとって、どうやって勉強すればいいのか、また本当に有効性があるのかは気になるところでしょう。

今回はFXの基礎を踏まえたうえで、テクニカル分析の必要性について考えてみたいと思います。

まずはFX取引の基礎をおさらいしておきましょう。

FXトレードの基礎知識

FXトレード(取引)とは外国為替証拠金取引のことで、異なる通貨ペアの為替レートを利用して利益をあげる事を目的としています。

簡単に言うと1ドルが100円の時にドルを買い、1ドルが105円になった時に売れば100円で買ったドルが105円で売れたことになり5円の利益が出ます。

1,000ドル買った場合、5,000円以上の利益が出ることになります。

FXのトレード時間は?

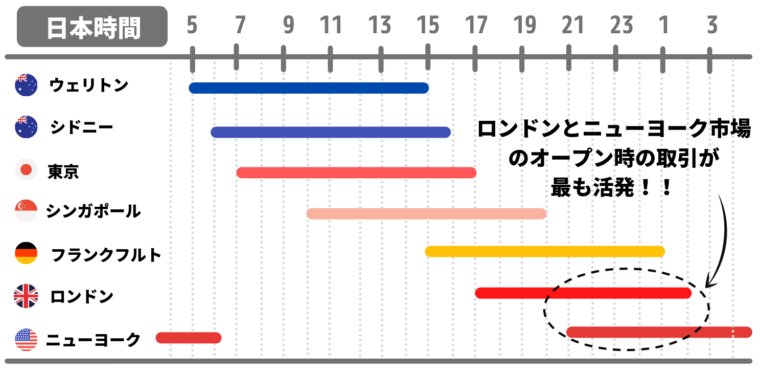

FXトレードでは株取引のように何時から何時までが取引可能時間という決まりがないため、基本的に24時間トレードが可能です。

なぜいつでも取引が可能かというと、24時間どこかしらの国の市場が開いているためです。

例えば、東京市場が閉場してもすぐにロンドン市場が開場します。

その後、ニューヨーク市場が開場するため、主要3市場だけでもほぼ24時間開場していることになります。

それに加え、シドニーやシンガポールなどの市場も含まれるので、結果的に24時間のトレードが可能となっています。

特に日本時間(9時~15時)は円、欧州時間(15時~25時)はユーロの値動きが活発になります。

ただし、FXトレードに使っている業者によってはメンテナンスの時間や休業日を設けているため、業者が休みと定めた日時はFXトレードができません。

土日祝日は休業している業者が多いようです。

時間帯によって各通貨の値動きが異なるので、注意が必要です。

FX取引につきもののレバレッジ効果とは?

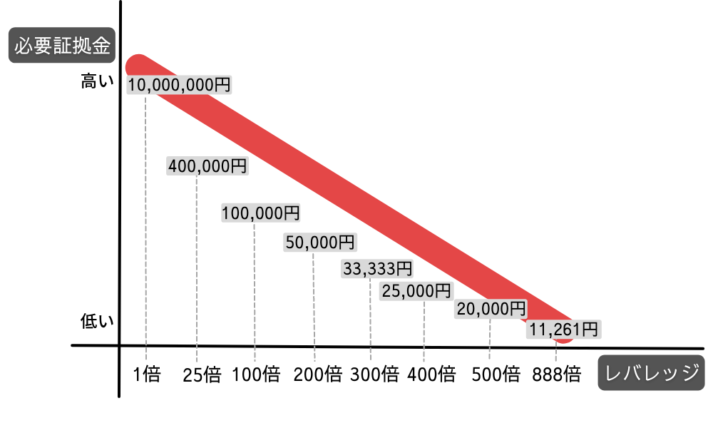

レバレッジとは「てこの原理」を意味し、預けた証拠金の何十倍~何千倍ものトレードが可能になるというものです。

このレバレッジを利かせれば少ない資金で多額のトレードをすることができるようになります。

仮に1000万円分の取引を行った場合を見てみましょう。

▼レバレッジの効果

同じ1000万円を取引する場合でも、レバレッジが高くなるほど必要証拠金は少なくなります。

しかし大きな金額を取引できるということはハイリスクにもなるため、レバレッジのかけ方には注意が必要です。

レバレッジ作用や海外FX業者「XM Trading」のレバレッジについては、こちらの記事で詳しく解説しています。

XM(XMTrading)のレバレッジはマイクロ/スタンダード口座で最大888倍、ゼロ口座だと最大500倍に設定されています。 XMは最大レバレッジが888倍(500倍)ですが、レバレッジの倍率は自分で自由に設定すること …

FXトレードでよく使われる用語

ここではFXトレードでよく使われる用語を解説します。

まずはポジションを持つときの用語です。

トレードの基本となり、トレンドに乗って順張りできれば大きな利益が期待できる。

チャートが大きく動いた際に買われすぎもしくは売られすぎと判断し、あえて流れに逆らいエントリーすること。

次は相場にまつわる用語です。

チャートの将来的な方向性を指す。

景気回復など長期的に見て良いニュースがあった場合などは、その国の通貨が買われやすくなり、価値が上がる。

逆に市場が悲観的になるような出来事があるとその国の通貨は売られるため、価値はどんどん下がる。

トレンドには上昇トレンドと下降トレンドがあり、トレンドに乗った取引ができれば大きな利益が期待できる。

一定の価格帯を推移する相場。

レンジ相場では値幅が狭いため、大きな利益を出しにくいが、ひとたびレンジを突き抜ける(ブレイクする)とトレンドが形成されることがある。

レンジの高値・安値に価格が近づいてきた場合、反転するかブレイクするかで今後のトレード方法が変わる。

FXのテクニカル分析とファンダメンタルズ分析

ここからは、本題となる「テクニカル分析」について解説していきます。

ですがその前に、チャートの予測方法にはテクニカル分析のほかにもうひとつあることを覚えておかなくてはなりません。

それが「ファンダメンタルズ分析」です。

ファンダメンタルズ分析とは?

金融政策や要人発言、経済状況などその国の状況や将来性から今後の値動きを予想する分析方法です。

例えば、大統領が変わったからその国の通貨価値が上がっていくだろうという予想や、企業の倒産や業績悪化が相次いでいるから通貨価値は下がっていくだろうという予想は、ファンダメンタルズ分析になります。

ファンダメンタルズ分析は相場の大きな方向性を掴むために使用されるので、主に長期トレード(スイングトレード以上)の際に使用します。

ファンダメンタルズ分析に必要な情報の中には、一般トレーダーには公開されないものもあるので分析法としては限界がありますが、市場に影響を与えそうな情報は極力集めるようにしましょう。

テクニカル分析とは?

チャートで過去の値動きを確認し将来の値動きを予想する分析方法です。

FXトレードの場合、このテクニカル分析を使ったトレードが基本となります。

ほとんどのトレーダーはテクニカル分析を用いているため、エントリーのタイミングがわかれば勝率はグッと上がります。

テクニカル分析にはローソク足を用いることが多く、多くの参考書やサイトでもローソク足を用いた解説を行っています。

よほどのこだわりが無い限り、ローソク足の使用がおすすめです。

FXのテクニカル分析は意味ない?

結論から言うと、テクニカル分析がトレードにおいて意味がないということはありません。

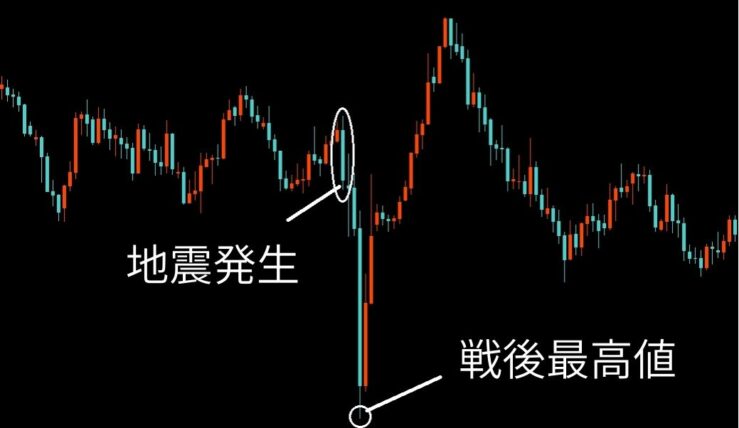

確かにトレードには群集心理が大きく作用する場合があります。

例えば東日本大震災の発生時には、数日間にわたって円高が進み戦後最高値となる76円台前半を記録したことがありました。

日本が危機的状況であるとき、円の価値は下がるというのが一般的な考え方ですが、この時は震災による損失補填のために日本企業がこぞって海外資産を円に替えるのではないかという思惑が交錯したことが理由と言われています。

このようにチャート上には、様々な群集心理が働いているため、テクニカル分析が機能せず予測が困難な場面もあります。

しかし、多くの投資家がテクニカル分析を利用している以上、エントリー、エグジットポイントの判断基準として利用することは大いに可能で、意味がないということはありません。

テクニカル分析と相性の良いローソク足とは?

ここからはテクニカル分析の基礎となるローソク足について説明します。

ローソク足とは一定期間の値動きを視覚的に表したものです。

日本発祥のチャートで、1本のローソクから始値、終値、高値、安値が一目でわかるため、株取引やFXトレードにおいて世界中のトレーダーに愛用されています。

江戸時代に考案されたと言われており、変わらぬまま現在まで使われ続けています。

また様々なテクニカル分析において、このローソク足を使用する事が前提になっている場合も多く、テクニカル分析を使う上で最も重要なものとなっています。

ローソク足の見方

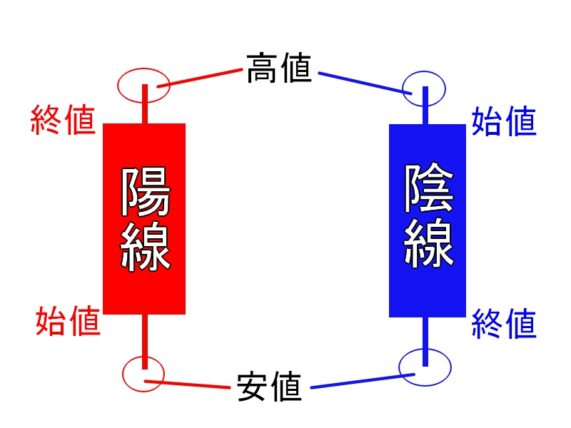

ローソク足は始値、終値、高値、安値で構成されており、陽線(ようせん)と陰線(いんせん)で始値と終値の位置が異なります。

陽線とは「始値よりも終値が高い」ローソク足を指し、陰線とは「始値よりも終値が低い」ローソク足を指します。

陽線と陰線でローソク足の色を変えるのが一般的ですが、この色でなければいけないという規定はありません。

多くの取引ツールでローソク足の色を変えられるので、陽線は暖色、陰線は寒色を設定するトレーダーが多いようですが、自分の分かりやすい色に設定しましょう。

ローソク足は、1分間の値動きを表したものを「1分足」、5分間の値動きを表したものを「5分足(ごふんあし)」、日ごとの値動きを表したものを「日足(ひあし)」という風に呼びます。

また、基本的に月足→週足→日足→4時間足→1時間足→30分足といったように期間が長い順に確認していきます。

なぜかというと、期間が長い時間足の方がトレンドを掌握しやすく、スキャルピングなどの短期トレードでない限り、トレンドに乗った取引の方が有利だからです。

最初のうちから期間が長い足を順に表示していくという癖をつけましょう。

ローソク足を使ったチャート分析方法とは?

最近では、AIを用いてチャート分析や自動売買を行うケースも増えており、テクニカル分析を理解する必要性も低くなりつつあります。

しかしトレードを行う上で、最低限の基礎知識は身に着けておく必要があります。

まずは、ローソク足だけを使った有名な2種類のチャート分析方法をご紹介します。

- 酒田五法(さかたごほう)

- ダウ理論

酒田五法の基本形

酒田五法は日本生まれの分析方法で、江戸時代に本間宗久によって考案されたと言われています。

そんなに古い理論で現代に通用するの?と思われた方もいると思います。

しかし、本間宗久はローソク足の考案者とも言われており、ローソク足は酒田五法との相性が非常に良いため、現在でも多くのトレーダーの間で使われています。

主に株取引で使われてきた分析法ですが、FXトレードにも応用できるので紹介します。

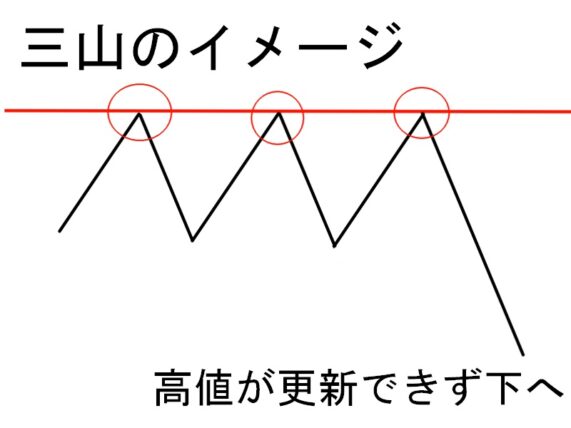

三山(さんざん)

三度天井を叩いても突破できない場合、その後は高値を更新できず落ちていくだろうという予測法です。

三度目で高値が更新できなかった場合、売りが優勢とみなされるため、FXトレードではショート(売り)でエントリーします。

また、三山はトリプルトップとも呼ばれ、山のひとつつ少ない、「M」の様な形になるダブルトップと呼ばれるものもあります。

実際、三度の挑戦で高値が更新できなかった場合は諦める投資家も多く、力尽きたように下がった後、売りと買いが逆転し、売りの勢いが増すことがあります。

そうなると順張りのチャンスとなりますので、ショートでエントリーしましょう。

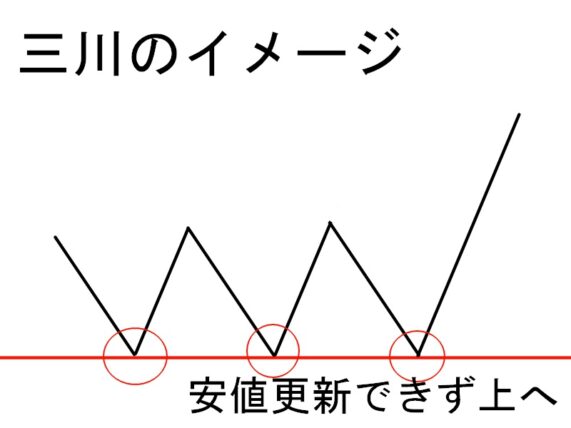

三川(さんせん)

三度底を叩いても突破できない場合、その後は安値を更新できず上がっていくだろうという予測法です。

チャートが三山の逆の形になるため、逆三山とも呼ばれます。

トリプルボトムとも呼ばれ、谷のひとつ少ない、「W」の様な形になるダブルボトムというものもあります。

これも三山の考え方と同じで、三度の挑戦で安値が更新できなかった場合、ここが底値と考える投資家が多く、利確が落ち着くと、売り方買い方が入れ替わり、チャートが反転することがあります。

その場合、上昇トレンドになる可能性がありますので、買いでエントリーします。

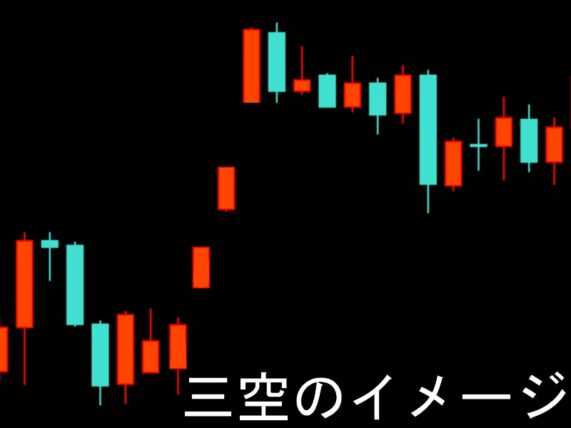

三空(さんくう)

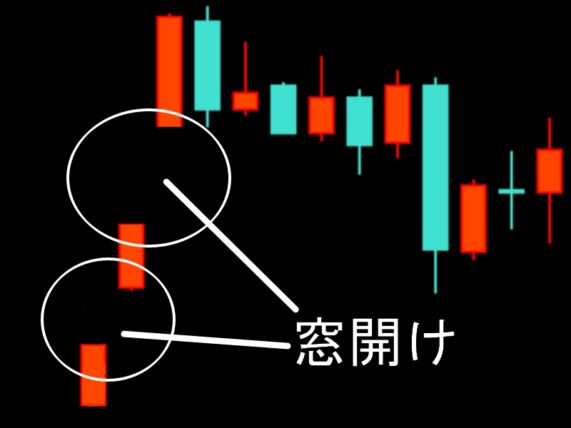

週末の要人発言など市場に大きな影響を与えるニュースが発表された時、チャートが大きく動くため「窓」が発生する事があります。

窓とはローソク足とローソク足の間が上下に離れている状態を指します。

三空は、その窓が3度連続して現れるときに使います。

この状況は売られすぎ、もしくは買われすぎのため、それ以降は逆行するだろうという予測法です。

三空の場合、チャートの流れに逆行して買いもしくは売りを行う「逆張り」という手法を使うため、本当に勢いが落ちているのか慎重に見極める必要があります。

ただし、これは株取引を前提とした考えなので、FXトレードに生かすには三空とはいわず二空もしくは一空でも応用できそうです。

なぜなら、FXトレードで窓が短期間で3つ開くという事態は考えにくく、日足で見ても連続して窓が開いているのは見たことがありません。

三空とは別ですが、窓開けに対して「窓閉め」という、開いた窓は閉まるという考え方があります。

つまり、何らかの要因で窓(隙間)が開いても、チャートは隙間を埋めにいくので窓が開いた直後は逆張りのチャンスとなり、窓が閉まったタイミング(隙間が埋まったタイミング)で利確します。

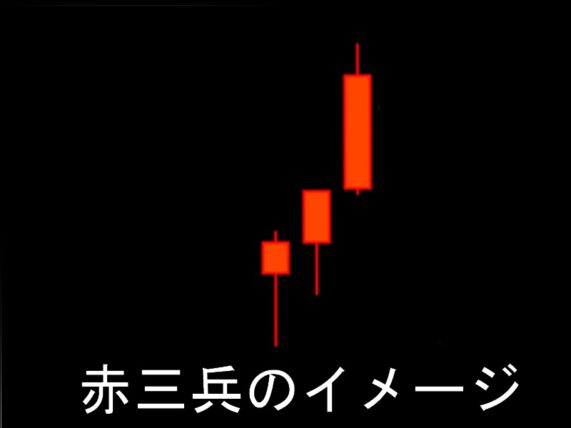

三兵(さんぺい)

陽線もしくは陰線が三度連続した場合に使用します。

陽線の場合、赤三兵(あかさんぺい)と呼び、底値圏で三度連続して陽線が出現すると、買い方の方が優勢のため、その後は上がっていくだろうという予測法です。

上がっていく予想なので赤三兵が出現後、順張りで買いエントリーします。

逆に陰線の場合、黒三兵と呼ばれ、高値圏で三度連続して陰線が出現すると、売り方が優勢のため、その後は下がっていくだろうという予測法です。

黒三兵は三羽烏(さんばがらす)とも呼ばれます。

こちらは下がっていくであろうという予測なので黒三兵が出現後、順張りで売りエントリーします。

三法(さんぽう)

チャートがレンジ相場の時はトレードを行わず、近々の高値を更新もしくは安値を更新した場合にトレードを再開するという予測法です。

レンジ相場とはチャートが一定の価格帯の中を推移している状態の相場を指します。

レンジ相場では値幅が狭く、スプレッドを考えると大きな利益は期待薄なので、レンジをブレイクした後にトレードを再開するほうが、一般的には利益を出しやすくなっています。

また、レンジを抜けた場合、チャートの方向性を示す「トレンド」が新たに形成される事があるため、ブレイク後は基本的に順張りでエントリーします。

ダウ理論の6つの基本法則

ダウ理論とは19世紀後半にアメリカの証券アナリストであったチャールズ・ダウ氏が考案した、相場の値動きの特徴を「6つの基本法則」に当てはめて、その後の値動きを予想するという予測法(理論)です。

①平均はすべての事象を織り込む

②トレンドには3種類ある

③主要トレンドは3段階からなる

④平均は相互に確認されなければならない

⑤トレンドは出来高でも確認されなければならない

⑥トレンドは明確な転換シグナルが発生するまで継続する

こちらも本来は株取引における理論でしたが、FXトレードにも応用が可能です。

①平均はすべての事象を織り込む

経済指標や景気指数、自然災害などポジティブなニュースもネガティブなニュースも全てはチャートに織り込まれているという考え方です。

つまりチャート上の値動きがすべてであり、「なぜ失業率が増えているのにチャートは上昇しているのか?」に対しても「織り込み済みだから」という考え方になります。

自然災害など予測が難しい事象は市場にも大きな影響を与えますが、経済指標など、ある程度予測ができるものは事前にチャートに織り込まれていることも多く、指標発表後もあまりチャートに影響がでないことがあります。

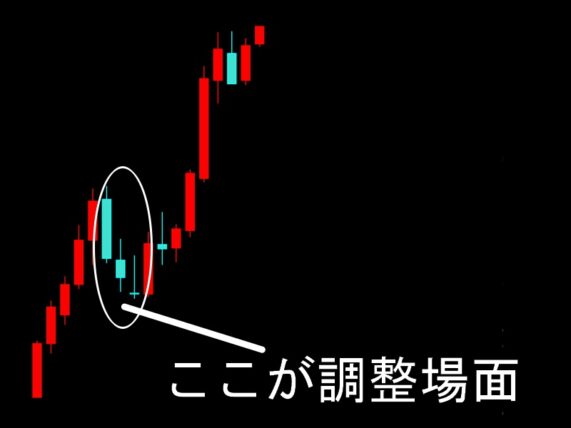

②トレンドには3種類ある

ダウ理論ではトレンドを、1年~数年間という長期間続く主要トレンド、3週間~3ヶ月の中期間続く二次トレンド、3週間未満という短期間続く小トレンドの3つに分けています。

しかし、3つのトレンドは独立したものではなく、相互に関連しており、主要トレンドの調整場面で二次トレンドが出現、二次トレンドの調整場面で小トレンドが出現するという様になります。

調整場面とは、一時的にチャートが逆行した推移を見せる場面のことです。

チャートは一直線に上がるもしくは下がるのではなく、上昇下降を繰り返し、階段のように徐々に推移していきます。

長期的にみると上昇トレンドでも、利確や買われすぎと考える投資家によって買いよりも売りが優勢になることがあります。

その時、チャートは一時的に下方向に推移しますが、上昇トレンドが継続している場合、少し下がったところで再度強い「買い」が入り、上昇していきます。

この、少し下がった調整場面が二次トレンドもしくは小トレンドとなります。

調整場面は「押し目」とも呼ばれ、天井買い(底値売り)と呼ばれる最高値(最安値)で逆のポジションを持ってしまう事を防ぐためにも、すぐに注文を出すのではなく調整場面を待つことが重要になります。

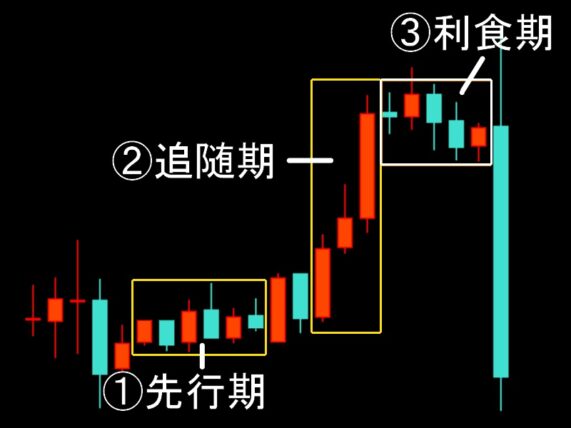

③主要トレンドは3段階からなる

主要トレンドは先行期、追随期、利食期に分かれます。

先行期

そろそろ天井もしくは底値だと感じた投資家が打診買いもしくは打診売りを始める時期です。

この時期にエントリーした場合、予想が当たれば爆益が期待できますが、まだ上下どちらに推移するのか分からない時期なので大量注文は危険です。

追随期

チャートの反転を確認したトレーダーから大量の注文(順張り)が入り、チャートが大きく動く時期です。

この時期が大きな利益獲得のチャンスで、流れに乗るのが早ければ早いほど大きな利益が期待できます。

順張りでエントリーしましょう。

利食期(りぐいき)

トレーダーが利益を確定する時期です。

多くのトレーダーが利益を確定した場合、その後の上昇(下降)はあまり見込めません。

下手をするとチャートが反転してしまい、思わぬ高値掴み(底値掴み)になる危険性があるので、この時期は新規エントリーはせず様子見が懸命です。

チャートの推移としてはこれまでの勢いがなくなり、ヨコヨコで推移することが多いので、チャートに勢いが無くなってきたと感じた場合は早めに利確もしくは様子見に徹しましょう。

④平均は相互に確認されなければならない

複数の平均的な指標が存在する場合、相互に同じトレンドが確認できなければ明らかなトレンドとして捉えることはできないという考え方です。

FXトレードの場合、円に注目するのであれば、ユーロ円とドル円など円に関連する通貨ペアのチャートを複数表示します。

そして、どれも同じような値動きをしていれば「円」はトレンドを形成している可能性があるという事になります。

逆にユーロ円は上昇、ドル円は下降というように別の動きをしている場合、ユーロは買われ、ドルは売られているとも考えられ、円自体が買われている訳では無いため、トレンドを形成したとは考えにくくなります。

⑤トレンドは出来高でも確認されなければならない

上昇もしくは下降傾向であっても出来高(取引量)が伴っていなければトレンドとは言えないという考え方です。

主に株取引の際に使われる考え方で、FXトレードには応用しづらい考え方です。

株取引では出来高が取引ツールに表示されるため、一目で出来高が多い・少ないというのが分かりますが、FXトレードの場合、出来高という考え方が無いためそれを表すツールはありません。

近いもので買われすぎ・売られすぎを示すツールはありますが、これは出来高とは言えないため、残念ながらこの考え方では使えません。

⑥トレンドは明確な転換シグナルが発生するまで継続する

株取引とFXトレードに共通して言える考え方です。

FXトレードにおいてポジションの保有期間が長ければ長いほど今後のトレンドを読む力が重要になります。

ただの調整場面をトレンド転換と勘違いし、慌てて注文をしてしまうと、一度も含み益になることなくロスカットされてしまったという事はよくあります。

トレンドの転換期を早期に掴めれば大きな利益が期待できますが、ギャンブル性も高くなるので、トレンド転換だと思っても、少し様子を見てからエントリーした方が確実性は高まります。

まさに「頭と尻尾はくれてやれ」ですね。

おすすめのテクニカル分析法

ここまで酒田五法とダウ理論を紹介してきましたが、この2つにインジケーターと呼ばれるサポートツールをチャート上に表示することで、テクニカル分析の精度はさらに上がります。

ここでは、インジケーターを使ったおすすめのテクニカル分析法をご紹介します。

単純移動平均線(SMA)

最もシンプルなインジケーターで、設定した期間の終値の平均を算出し、それらを線で結びチャート上に表示します。

例えば10と設定すれば、過去10日間の終値を平均したものが線となって表示されます。

1本だけでなく複数本表示させることができ、短期、中長期トレードにも対応できます。

画面が見づらくなければ他の期間も表示して構いませんが、線の色は別々の色を設定し、どの色がどの期間なのかを覚えておきましょう。

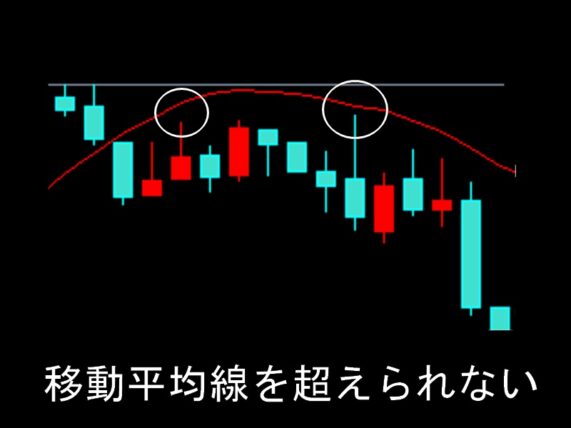

※赤線が単純移動平均線

おすすめの設定は21日線と100日線です。

具体的にどのように使うのかというと、ローソク足は移動平均線の近くを推移する事が多く、離れれば離れるほど移動平均線の近くに戻ろうとする特性を利用します。

短期線からローソク足が剥離することは短期間ではよくありますが、長期線からも大きく剥離している場合、酒田五法のいずれかの形が出現していないか確認します。

例えば長期線からローソク足が大きく剥離している状態で三山や三川を確認した場合、逆張りのチャンスとなります。

また、移動平均線の上もしくは下をローソク足が推移していた場合、移動平均線を超えることができず跳ね返されるような形になる事があります。

レンジ相場の場合、そのタイミングも逆張りのチャンスとなりますのでローソク足の強さを確認しながら逆張りしてみるのも良いと思います。

また、短期線が長期線を下から上に抜けるゴールデンクロス、短期線が長期線を上から下に抜けるデットクロスが出現した場合、チャートが上昇もしくは下降すると言われています。

しかし初動では分かりにくく、後から見返すと結果的にゴールデンクロスが出現していたという事も少なくないので、ここではゴールデンクロス、デットクロスの解説は割愛します。

※緑線が5日線、赤線が21日線

移動平均線の種類や使い方についてはこちらの記事で詳しく説明しています。

移動平均線(Moving Average)は初心者から上級者まで、多くの方が利用する人気のインジケーターです。 他のテクニカル分析と比べると簡単なので、初心者の方が初めに覚えるテクニカル分析としておすすめです。 &nbs …

一目均衡表(いちもくきんこうひょう)

日本生まれのチャート分析法です。

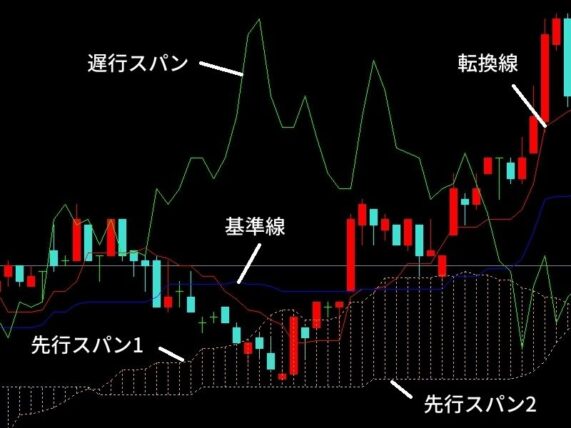

チャート上に「基準線」「転換線」「先行スパン1」「先行スパン2」「遅行スパン」と呼ばれる線を表示し、今後の値動きを予測します。

線の種類が多く、役割を覚えるのが大変ですが、ここでは「先行スパン1」「先行スパン2」「遅行スパン」を使用します。

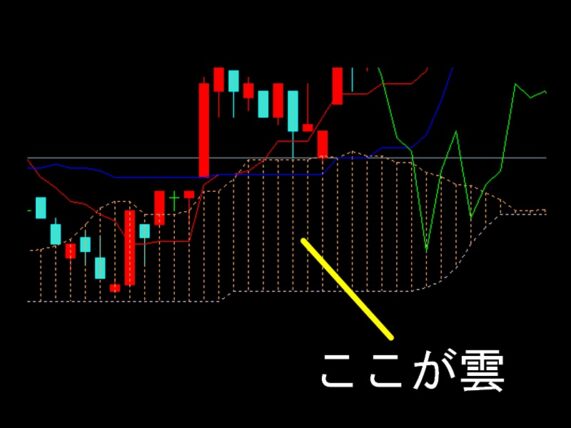

まず、一目均衡表の大きな特徴のひとつに「雲」があります。

雲は「先行スパン1」「先行スパン2」の間を塗りつぶしたもので、厚い雲ほどローソク足が抜けるのが困難になります。

雲に突入した段階で酒田五法の三山や三川が出現しないか注意深く観察し、雲が抜けられず反転する様であれば逆張りのチャンスです。

また、雲は厚ければ厚いほどローソク足が抜けにくいという特徴を持ちますが、厚い雲を一気に抜けるようであれば、かなりの勢いという事になりますので、順張りのチャンスとなります。

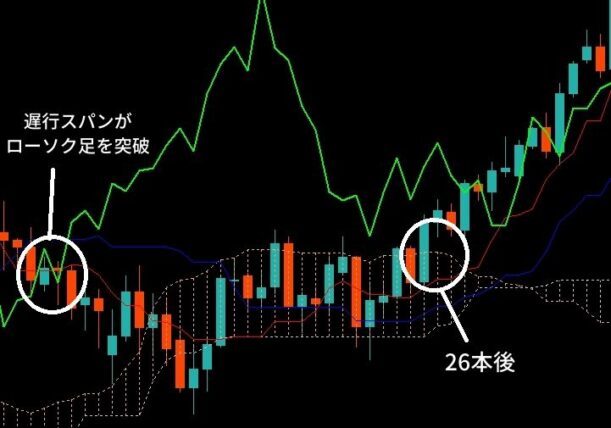

次に遅行スパンを使ったテクニカル手法です。

遅行スパンとは終値を26本前(左)にずらしたラインのことで、遅行スパンがローソク足を上に抜けると買い、下に抜けると売りのシグナルとなります。

さらに、26本後にあたる現在のローソク足が雲を突き抜けると、さらに強いシグナルになります。

※緑線が遅行スパン

一目均衡表については以下の記事を参考にしてください。

FXトレーダーの間で最強とも謳われている一目均衡表。 一目均衡表は相場の需給のバランスを視覚的に表現してくれるため、トレードの大きな手助けとなります。 初心者でも扱いやすい反面、日本でも熟知している投資家は数名しかいない …

まとめ

今回はFXの基礎知識とともに「移動平均線」「一目均衡表」などのメジャーなインジケーターについてご紹介しました。

相場には様々な群集心理が働くため、テクニカル分析が機能しない場面もあります。

しかし、メジャーな分析方法ほど使用しているトレーダーも多いため、エントリー・エグジットポイントを設定するのに、テクニカル分析は大いに役立ちます。

「酒田五法」および「ダウ理論」と組み合わせて、ぜひご自身のトレードに活かしてみてください。